中国创新药经过近些年的发展,产品数量已经可以与美国相媲美,license out 交易金额更是屡创新高,甚至开始被誉为「反哺全球创新药管线」,着实令人欣喜!

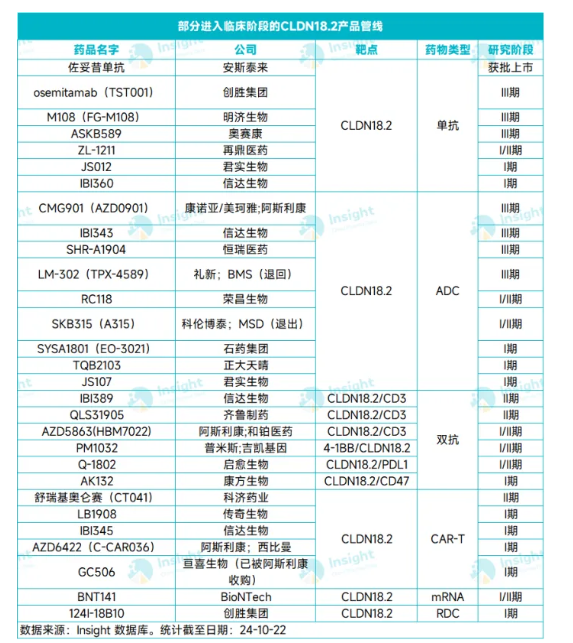

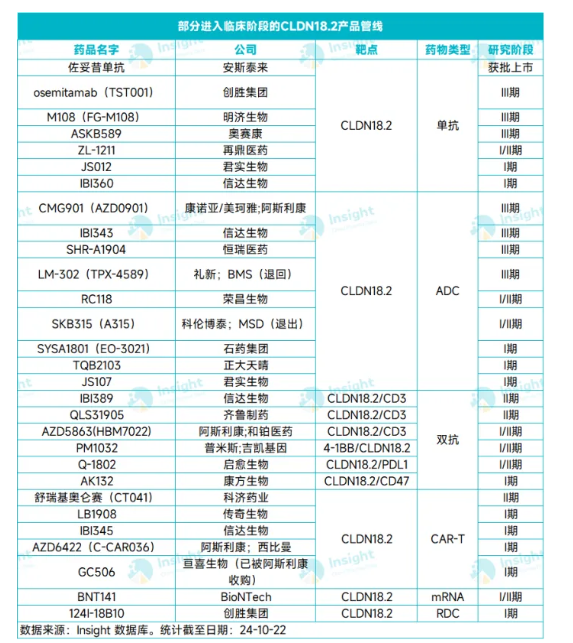

根据 Insight 数据库,CLDN18.2 赛道除已获批的佐妥昔单抗外,全球仍有 70 多款药物处于临床不同开发阶段(活跃状态),其中国产药物占比近 90%,自然也就让国产创新药成为授权交易的「概率池」。

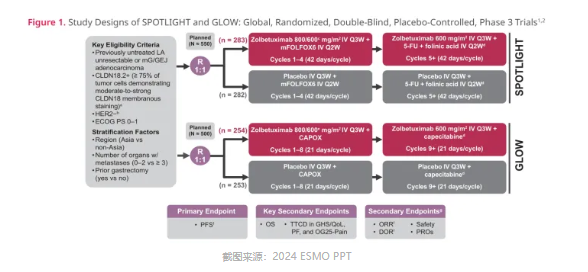

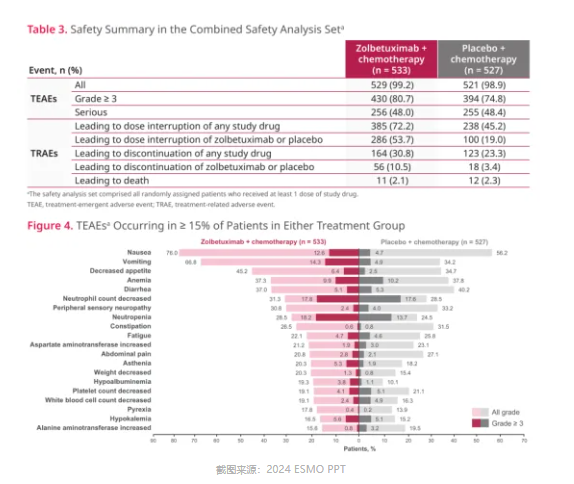

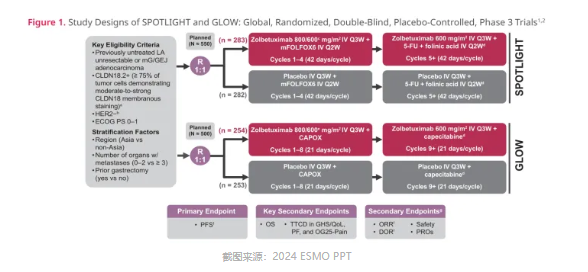

近日,美国 FDA 已批准安斯泰来佐妥昔单抗(Vyloy,zolbetuximab)联合化疗用于局部晚期不可切除或转移性、HER2 阴性的胃癌或胃食管结合部(GEJ)腺癌成人患者的一线治疗。同时,Insight 数据库预测,佐妥昔单抗也有望于今年 Q4 在国内获批上市。随着佐妥昔单抗在全球范围内的广泛获批,标志着 CLDN18.2 赛道将从药物 Modality 和速度的竞争,转向临床价值的商业化比拼。毕竟,CLDN18.2 的疾病领域远不及 PD-1 广泛,后来者不会有多样性的适应症选择以实现在速度上的弯道取胜。因此,佐妥昔单抗的获批,不仅开启了 CLDN18.2 的靶向治疗先河,更是为后来者竖起临床治疗的新标杆。佐妥昔单抗在代号为 GLOW 和 SPOTLIGHT 的两项研究中,分别与不同的化疗方案联合使用,临床结果均显示其在胃癌一线治疗中的显著有效性。

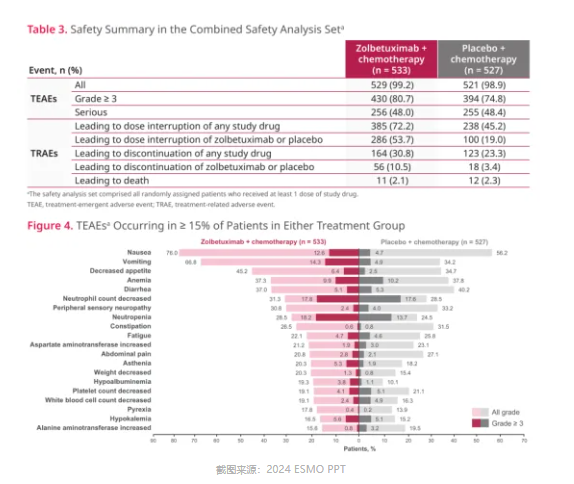

GLOW 研究中,佐妥昔单抗联合化疗的 ORR 为 53.8%,mPFS(8.21 vs 6.80m,HR=0.687)和 mOS(14.39 vs 12.16,HR=0.771)均获得显著延长,降低疾病死亡风险 23%。SPOTLIGHT 研究中,尽管佐妥昔单抗联合化疗的 ORR 略低于安慰剂联合化疗(60.7% vs 62.1%), 但并没有影响佐妥昔单抗的临床价值,分别延长了 mPFS(10.61 vs 8.67m,HR=0.751)和 mOS(18.23 vs 15.54m,HR=0.750)约 2 个月。当然,可能佐妥昔单抗的成功并不是那么耀眼,但起码也是为后来者竖起了新的疗效标杆。更重要的是,在这两项研究中,将佐妥昔单抗添加至化疗方案中并没有增加严重的不良事件挑战,足以证明佐妥昔单抗联合化疗在临床治疗上的可接受安全性。

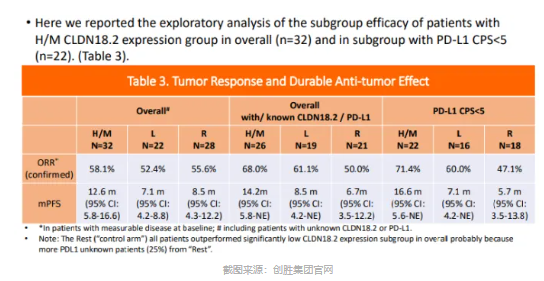

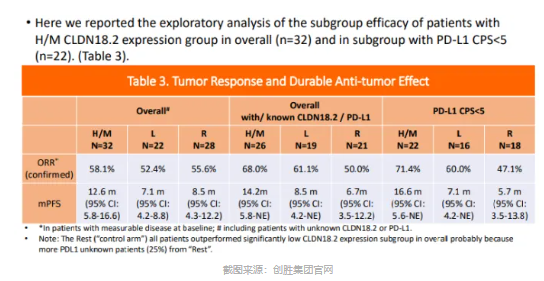

在 CLDN18.2 赛道,国产单克隆抗体药物也是紧随佐妥昔单抗之后,创胜集团、明济生物、奥赛康的相关产品均已进入临床 III 期研究,位列全球前列。其中,创胜集团的 Osemitamab (TST001) 联合 CAPOX (卡培他滨和奥沙利铂) 化疗方案一线治疗 CLDN18.2 阳性晚期胃/胃食管结合部腺癌在 2023 年的 ESMO 会议上更新了 TranStar102-Cohort C 研究疗效数据。结果显示,Osemitamab 联合 CAPOX 一线治疗的 mPFS 为 14 个月,而 mOS 尚未达到。不过,在 2024 年 ASCO 和 ESMO 会议上公布的 Osemitamab 联合纳武利尤单抗与 CAPOX 作为晚期胃癌或胃食管连接部癌一线治疗的 I/IIa 期 TranStar102-Cohort G 队列数据却显示,联合方案在最有效人群的 mPFS 也为 14 个月左右,反倒是在 PD-L1 低表达的 CLDN18.2 阳性患者中获得更长的 mPFS 获益,完全媲美了 PD-1 单抗在 PD-L1 高表达、Her2 阴性患者中的表现。

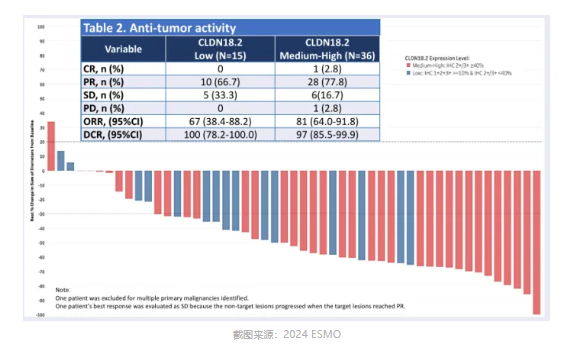

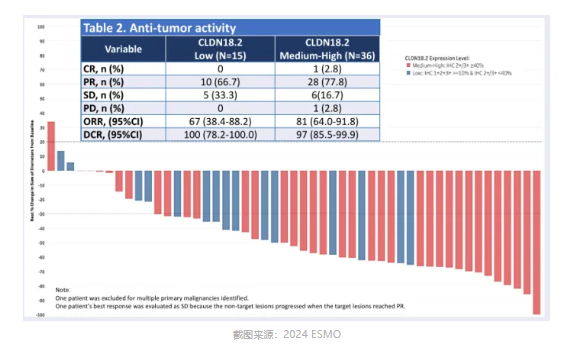

2024 年 ESMO 会议上,明济生物也公布了 FG-M108 联合 CAPOX 一线治疗局部晚期不可切除或者转移性胃/胃食管交界部(G/GEJ)腺癌的最新临床试验结果。结果显示:在 CLDN18.2 中高表达的患者中 ,ORR 高达 81%,mPFS 为 11.0 月;而在 CLDN18.2 低表达的患者中, ORR 和 mPFS 则分别为 66.7% 和 5 个月。

遗憾的是,这两款药物上述公布的仅是单队列数据,没有化疗对照组的数据难以评价药物绝对增益和安全性潜质。仅从数字上来看,明济生物 FG-M108 联合 CAPOX 的 ORR 相对较高,但从 mPFS 评价并未较 Osemitamab 联合 CAPOX 在同样人群中更优。当然,如果还是仅从数字来看,这两款药物的 mPFS 数据均已媲美佐妥昔单抗的 mOS 数据。我们知道解读药物并不能如此粗暴,毕竟不是头对头的临床研究。然而,我们也要知道,佐妥昔单抗早在 10 多年前就已经开始了临床研究。10 年来,新技术、新认知、新理论也是不断发展和涌现,尤其依仗火热的 ADC 技术强势入局的后来者,着实应该表现的更加优秀。ADC 药物从机制上来说,也可以认为是单抗联合化疗,只不过是化疗药物存在差异而已,甚至可以说 ADC 药物在机制和组成上可能优于单抗联合化疗的组合方案。然而,ADC 药物却没有像佐妥昔单抗那般立足在一线治疗,反而还是期望从后线中稳步向前。CMG901(AZD0901)是一款由康诺亚和乐普生物(美珂雅)共同开发的 CLDN18.2 ADC 药物,由 CLDN18.2 单克隆抗体、可裂解的链接体和细胞毒性小分子单甲基澳瑞他汀 E(MMAE)组成。2023 年 2 月,阿斯利康该药物全球独家开发权益,将负责 CMG901 的全球研发、制造和商业化。阿斯利康与第一三共在 ADC 领域的成功合作,绝对增强了其布局和开发 ADC 的魄力与热情。正是因为追求了速度,阿斯利康也只能选择了一款印有 ADC 时代发展痕迹的药物,就像荣昌生物 RC118 那般,均是以 MMAE 为载荷。2024 年 ESMO 会议上,RC118 公布了一项初步临床数据,显示在 CLDN18.2 中高表达的患者末线治疗 ORR 为 54.5%。

德曲妥珠单抗的成功,令一众模仿者开始以 DXd 为模版开启追随之路,甚至在载荷的名字上依然走着「me-too」方案。根据 Beacon 数据,2022 年以来, ADC 药物以 TOP1 抑制剂为载荷的药物占据临床药物的 43%,俨然已经成为新型 ADC 的发展趋势。不过,以 信达 IBI343、恒瑞 SHR-A1904 和科伦博泰 SKB315 为代表的 CLDN18.2 ADC 尚未在临床中研究中取得压倒性优势,却还发生了默沙东退回科伦药业 SKB315 权益的事件。从目前的数据来看,SHR-A1904 拥有更优秀的 ORR 表现。然而,在两个剂量拓展队列中(6.0 mg/kg、8.0 mg/kg),低剂量治疗组(6.0 mg/kg)却表现了更高的 ORR 数据。

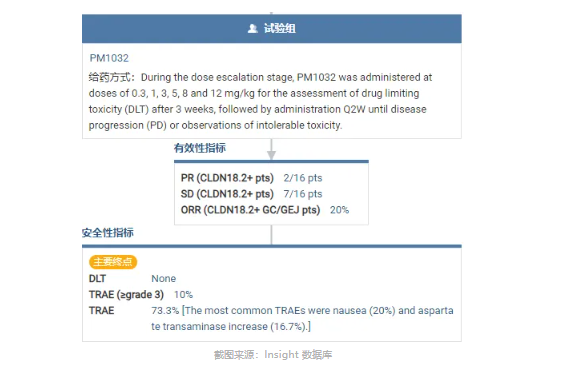

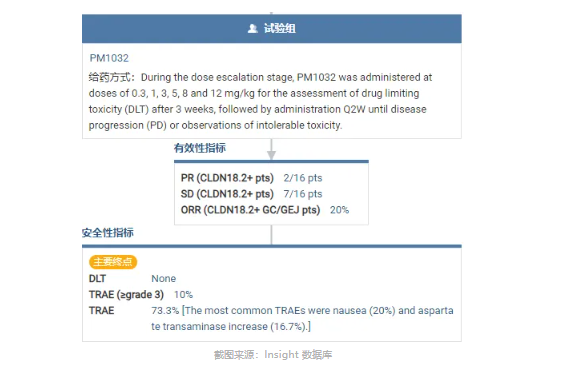

IBI343 在 ORR 的表现上要弱于 SHR-A1904。2024 ESMO GI 会议上公布的数据显示,IBI343 在 CLDN18.2 (2+/3+≥75%) 阳性患者中,ORR 分别为 46.7% (6 mg/kg) 和 52.9%(8 mg/kg),mPFS 也是低剂量组更长(6.8 个月 vs 5.5 个月);在 CLDN18.2 (2+/3+≥40%) 中表达患者,两种剂量组下 mPFS 获益相似,均为 5.5 个月左右。可以说,在德曲妥珠单抗之后,「万物皆可偶联」、「万般最优 ADC」的论调在各方的热议中被有意或无意地过度推崇。至少,在 CLDN18.2 中尚未看到 ADC 药物的绝对优势,毕竟各家都铆钉在后线治疗,且最优数据多数也是发生在 CLDN18.2 中高表达患者群体。试问,当佐妥昔单抗及其他 CLDN18.2 单抗药物成为一线标准疗法之后,患者历经单抗药物治疗并发生耐药导致疾病进展后,是否还具备 CLDN18.2 的高表达(阳性)或者说高表达的患者比例还有多少?恐怕,CLDN18.2 ADC 的临床价值还有待分析 CLDN18.2 单抗治疗后的耐药机制。正如:究竟在一线、还是二线治疗时使用奥希替尼,也直接决定了是否还存在针对 EGFR C797S 突变为概念的 4 代 EGFR 抑制剂。有佐妥昔单抗「珠玉」在前、ADC 药物「响声」在后,双抗药物在 CLDN18.2 赛道并没有受到太多关注。究其原因,一方面从开发速度来看,双抗药物的临床开发滞后于单抗和 ADC 药物,从而导致其临床声音相对较弱。另一方面从疗效数据来说,目前公开的 CLDN18.2 双抗药物的研究结果似乎并不是那么瞩目。PM1032 是普米斯生物开发的一款 4-1BB/CLDN18.2 双抗,在一项针对实体瘤的临床 I/II 期研究中,亚组分析显示其在表达 CLDN18.2 的 GC/GEJ 患者中的 ORR 仅为 20%。安全性方面,值得关注度的是在所有用药人群中发生了 1 例死亡事件。

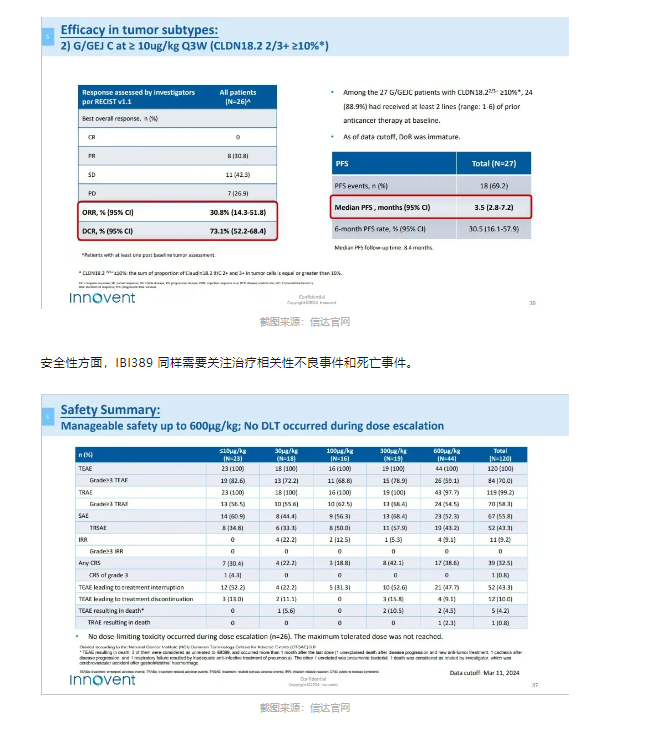

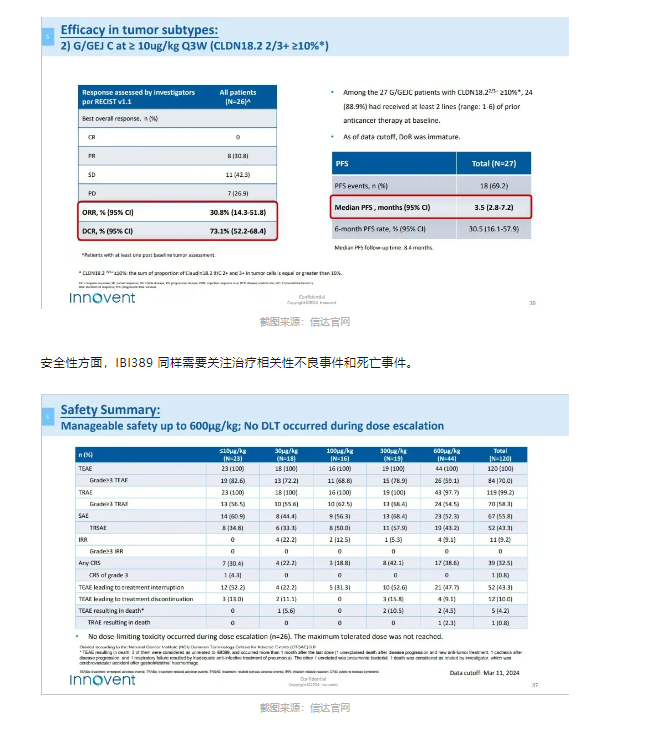

IBI389 则是信达生物布局的一款靶向 CLDN18.2/CD3 差异化双抗药物,从 2024 ASCO 会议上公开的数据来看,IBI389 在 CLDN18.2 表达患者中的 ORR 为 30.8%,mPFS 为 3.5 个月。

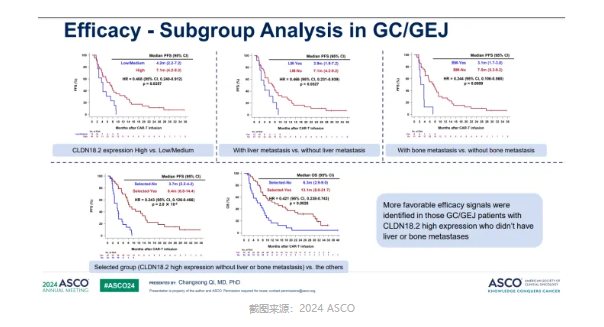

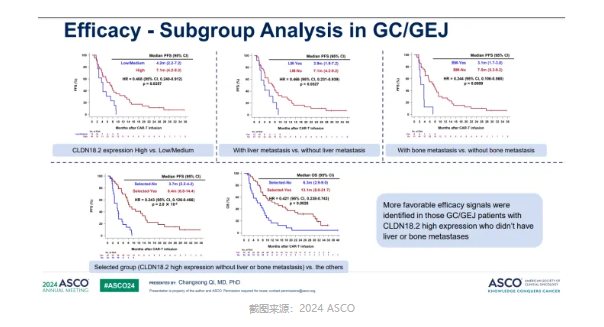

在 CLDN18.2 赛道,不乏多种药物 Modality 全线布局的代表性企业,足见国内企业对 CLDN18.2 靶点的关注度,信达生物便是其中之一。不难预见,对于多线布局的国内企业,最终也不得不根据临床研究进展和竞争潜力,在不同药物形态中做出抉择,有所取舍。毫无疑问,CLDN18.2 靶点将是国产创新药下一站「熔炉」,单抗、双抗、ADC、CAR-T 等形态上药物百花齐放,自然也各有千秋。然而,CAR T 药物目前仍然没有解决其天然弊端,包括不能现货、临床治疗费用高于常规药物类型、对实体瘤的治疗差强人意等。尤其,对于目前的国内支付环境和患者经济承受能力,CAR-T 疗法的高昂费用和研发成本将是不得不考虑的重要因素。作为 CLDN18.2 CAR-T 临床领域最快的代表,科济药业曾在 2021 年就公布过舒瑞基奥仑赛(CT041)的初步临床疗效数据,彼时的结果显示,在主要是 CLDN18.2 中高表达的 GC/GEJ 患者中,ORR 达到了 61.1%,mPFS(5.6 个月)和 mOS(9.5 个月) 的成绩甚至也可比肩某些 ADC 药物。2024 年,科济药业在 ASCO 会议上更新了舒瑞基奥仑赛临床 I 期研究的最终结果,数据显示在 GC/GEJ 群体中,ORR 为 55%,相较于 2021 年的数字有所下降。

在亚组分析中,舒瑞基奥仑赛最优疗效人群同样也是 CLDN18.2 高表达患者,且不具有肝、骨转移的患者生存期更长。

然而,末线治疗或是 CAR T 疗法的应许之地,即要 CLDN18.2 高表达又要不携带疾病转移,未免要求高了些。在不具备上述条件的患者中,mPFS 约为 4 个月左右,恐怕与 ADC 的比拼中,势微了些。国产创新药能够「反哺」MNC,恐怕更多的因素仍是工程师红利下的「速度争先」,真正能够在全球市场中凭借「头对头」优势拼杀主要适应症的产品仍屈指可数,至今恐怕也只有泽布替尼、西达基奥仑赛等少数代表孤身奋战。因此,如果仅是因为产品数据和交易金额的屡创记录便认为国产创新药质量已经足以全球「秀肌肉」,不免傲睨一世……。毕竟,权利退回的事件也是频发。以 Claudin18.2(CLDN18.2)为例,这里不仅齐聚了单抗、双抗、ADC、CAR T、融合蛋白等各类药物形态,更是在产品数量上绝对实现了「傲视全球」。但是,临床价值才是验证创新药质量的金标准,在 CLDN18.2 靶点上,又有哪些药物能够像泽布替尼那般,以绝对的临床优势获得全球认可,让我们拭目以待。